Geçen yıl kaydedilen en sıcak yıldı. Artan sıcaklıklar, daha yoğun tehlikeler de dahil olmak üzere fiziksel yansımaları beraberinde getiriyor. Swiss Reasürans, doğal afetlerden kaynaklanan maddi hasarlara ilişkin sigorta verilerini içeren yeni bir analiz yayınladı. Analiz içinde Türkiye’nin de bulunduğu 36 ülkeyi kapsıyor ve 4 büyük hava durumu tehlikesine odaklanıyor. Ayrıca ülke başına tehlike yoğunlaşması olasılığı ve hava durumuna bağlı sigorta dayanıklılık endeksine de yer veriliyor.

Swiss Reasürans Enstitü doğal afetlerden kaynaklanan maddi hasarlara ilişkin sigorta verilerini, farklı ülkelerdeki daha şiddetli hava koşullarının (düşük, orta, yüksek) olasılığına ilişkin Hükümetlerarası İklim Değişikliği Paneli’nden elde edilen yeni bilimsel kanıtlarla birleştirerek, bir analiz yayınladı. Analizde, iklim değişikliğinin gelecekteki herhangi bir etkisinin, gerçekleşecek ısınmanın boyutuna bağlı olduğu belirtiliyor. Devam eden deneyimler küresel sıcaklıkların artmaya devam ettiğini gösteriyor. Rapora göre, 2023, önemli bir farkla şimdiye kadarki en sıcak yıl oldu. Analizden çarpıcı başlıklar özetle şöyle:

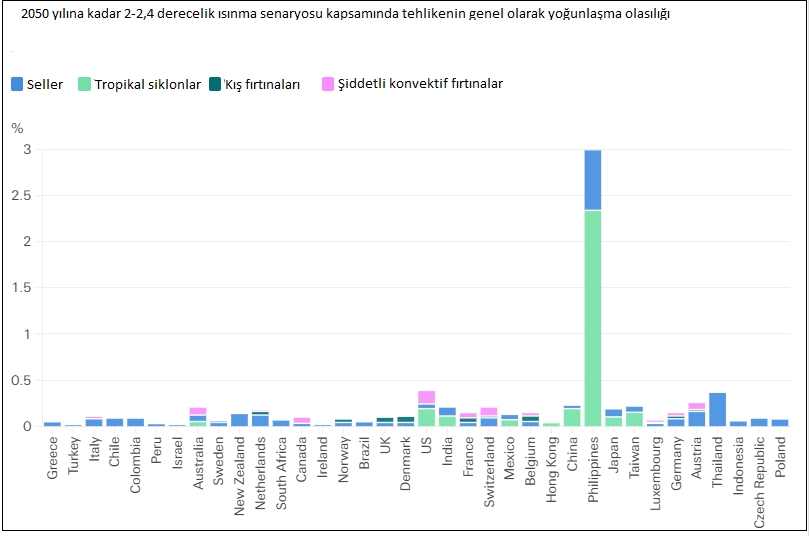

Swiss Reasürans’ın analizi 36 ülkeyi kapsıyor ve 4 büyük hava durumu tehlikesine odaklanıyor; seller, tropik kasırgalar, Avrupa’daki kış fırtınaları ve şiddetli konvektif fırtınalar. Bunlar, sigorta sektörü için başlıca zarara neden olan tehlikeler ve küresel olarak doğal afetlerden kaynaklanan ekonomik kayıpların en büyük payını oluşturuyor.

Bugüne kadar artan ekonomik kayıpların ana etkenleri büyüme, kentleşme ve buna bağlı varlık değeri yaratımı oldu. Bugün itibarıyla mülkiyet etkisi açısından dört hava tehlikesi yıllık 200 milyar ABD doları tutarında beklenen ekonomik kayıplara neden oluyor. Değişen iklimler hava olaylarının yoğunluğunu artırdıkça, kayıp potansiyeli de muhtemelen artacak. İklim değişikliği şu anda nispeten küçük bir rol oynuyor ancak buna bağlı kayıpların gelecekte ekonomik kayıplara daha fazla katkıda bulunacağı düşünülüyor. Eğer küresel ısınma mevcut seyrini sürdürürse dünya yüzyılın ortasına kadar GSYİH’nın yüzde 7-10’unu kaybedebilir.

4 HAVA OLAYININ TÜRKİYE’DE ETKİSİ

Analizde incelenen 36 ülke arasında Türkiye’de bulunuyor. Ülkeye göre, dört büyük hava tehlikesi olayından GSYİH’nın yüzdesi olarak olasılıklı ekonomik kayıplara bakıldığında Türkiye, tüm hava koşulları incelendiğinde 35. sırada geliyor. Analize göre tüm hava koşulları tehlikeleri ekonomik kayıp/GSYİH: yüzde 0,01 olarak ortaya konuyor. Seller açısından bakıldığında ise Türkiye, 33’üncü sırada geliyor. Şiddetli konvektif fırtınalar ve kış fırtınaları, tropikal siklonlar ise analizde ekonomik kayıplara etkisi bulunmuyor.

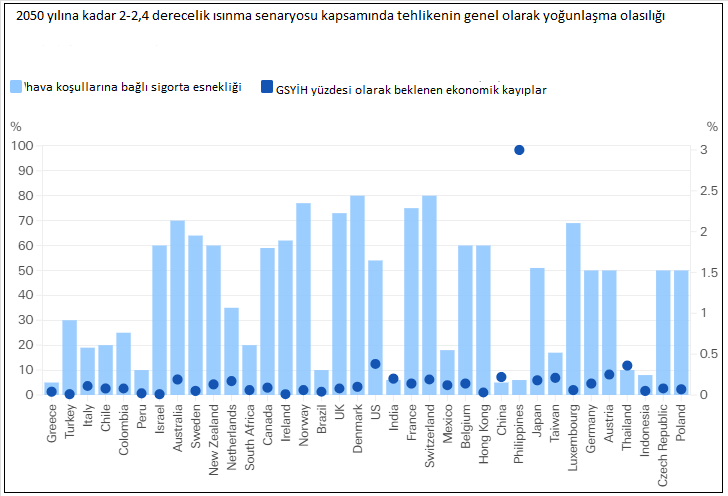

Analizde, maddi hasar açısından, gelecekte artan kayıp potansiyeline karşı en büyük hassasiyet, tehlike yoğunlaşmasının yüksek düzeyde ekonomik riskle çakıştığı ülkelerde yatmakta. Bu durum, bugün hava olaylarından kaynaklanan yıllık ekonomik kayıpların (GSYH’nin yüzdesi olarak) diğer tüm ülkelerden çok daha yüksek olduğu (ikinci en yüksek ülke olan ABD’den yaklaşık 8 kat daha fazla) Filipinler için de geçerlidir. ABD, mutlak anlamda dünyadaki hava olaylarından kaynaklanan en yüksek ekonomik kayıpların ve daha yoğun tehlikelerin orta olasılığının bir kombinasyonunu sunuyor.

Ülke başına GSYİH’nin yüzdesi olarak tehlikenin yoğunlaşması olasılığı ve tehlikeye göre olası yıllık ekonomik kayıplar tablosunda Türkiye en düşük ülkeler arasında yer alıyor.

HAVA DURUMUNA BAĞLI SİGORTA DAYANIKLILIK ENDEKSİ

Analizde ülke başına tehlike yoğunlaşması olasılığı ve hava durumuna bağlı sigorta dayanıklılık endeksine de yer veriliyor. Şiddetli hava koşullarının yol açtığı kayıplar finansal yansımalarını da beraberinde getiriyor. Sigorta esnekliği (hava şartlarına karşı sigortalanan fiziksel varlıkların payı) hakkındaki araştırmaya dayanarak, bu perspektiften bakıldığında, düşük sigorta penetrasyonunun, Çin ve Hindistan gibi önemli küresel büyüme motorlarının, tehlikelerin yoğunlaşmasından kaynaklanan artan kayıplarla yüzleşmeye en az hazır olanlar arasında yer aldığı görülüyor.

Ekonomik kayıpları azaltmanın ilk adımı, öncelikle uyum önlemleri yoluyla kayıp potansiyelini azaltmaktır. Sigorta kalan kayıpları telafi edebilir. Uyum eylemlerine örnek olarak inşaat kanunlarının uygulanması, taşkın korumanın arttırılması ve doğal tehlikelere yatkın alanlarda yerleşimin caydırılması gösterilebilir.

SİGORTA ŞİRKETLERİ FİNANSMANA DESTEK OLABİLİR

Borç sürdürülebilirliği birçok ülke için bir endişe kaynağı olduğundan, hafifletme ve uyum projeleri için özel sektör finansmanının harekete geçirilmesine daha fazla önem verilmektedir. 2022 yılında, 2050 yılına kadar net sıfır emisyona ulaşmak için 270 trilyon ABD dolarından fazla kümülatif küresel yatırım açığının doldurulması gerektiği tahmin ediliyor. Bu alana daha fazla özel sermaye kanalize etme alanı var.

Örneğin, toplam 5,6 trilyon ABD doları tutarındaki sürdürülebilir borç piyasası hala küçüktür (küresel tahvil piyasalarının %5’inden azı) ve yeni küresel borç ihracının yalnızca %5’i ESG etiketlidir. Şu anda uyum finansmanının %2’den azı özel kaynaklardan geliyor. Burada sigorta sektörü destek sunabilir. Uzun vadeli yatırımcılar olarak sigortacılar, azaltım çabalarının ve uyum altyapısının finansmanına katkıda bulunabilir. Ayrıca iklim olumlu projelere imza atabilir, risk bilgisini paylaşabilir ve zarar azaltma davranışını teşvik edebilirler.