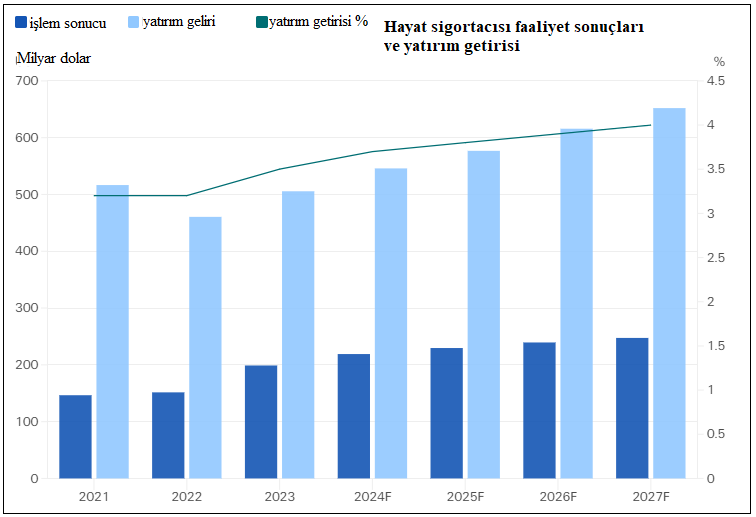

On yılı aşkın süredir düşük faiz oranlarının yol açtığı zayıf talepten sonra, devlet tahvili getirilerindeki artışların yatırım getirilerini ve hayat sigortası ürünleri marjlarını iyileştirmesiyle kârlılık toparlanıyor.

Faiz oranlarının 15 yılın en yüksek seviyelerine yükselmesi, hayat sigorta sektörünün görünümünü önemli ölçüde iyileştiriyor. Swiss Re Institute ‘Yüksek faiz ortamında hayat sigortası’ başlıklı analiz yayınladı. Buna göre, On yılı aşkın süredir düşük faiz oranlarının yol açtığı zayıf talepten sonra, devlet tahvili getirilerindeki artışların yatırım getirilerini ve hayat sigortası ürünleri marjlarını iyileştirmesiyle kârlılık toparlanıyor. Yatırım geliri yüzde 40 artarken, en büyük sekiz hayat piyasasındaki sigorta şirketlerinin faaliyet sonucunun 2027’ye kadar olan beş yılda yüzde 60’tan fazla artmasını bekliyoruz.

Buna karşılık sektör, küresel mali kriz sonrası on yılda sermaye maliyetini yılda ortalama 5 puan kadar kaçırdı. Kârlılık beklentilerinin ileriye dönük bir göstergesi olan hayat sigortası borsa endeksleri, yatırımcıların daha yüksek oranların faydasını fark etmesiyle artık daha geniş piyasalardan daha iyi performans gösteriyor. Uzun vadeli işler, bileşik faiz göz önüne alındığında, uzun vadede en büyük karlılık artışını görmelidir. Swiss Re Institute analizinden çarpıcı başlıklar şöyle:

TÜKETİCİ YÜKSEK EMEKLİLİK GELİRİ İSTİYOR

Düşük faiz oranları hayat tasarruf ürünlerini daha az çekici hale getirdi. Tasarruf işlerine yönelik gerçek prim büyümesi, küresel mali krizden sonraki on yılda küresel ekonomik büyümenin altına düşerek yıllık ortalama sadece yüzde 1,1’e geriledi. Günümüzde tüketiciler, kendilerine daha yüksek emeklilik geliri sağlayacak yaşam ürünlerini satın almak istiyor. Faiz oranlarının sıfırlanması tasarruf ürünlerini daha cazip hale getireceğinden, hayat tasarruf piyasasında yıllık gelire dayalı güçlü bir büyüme bekliyoruz. 2023’teki satışların 2022’den önceki herhangi bir yılın iki katından fazla artmasının ardından ABD’de sabit yıllık gelir satışları muhtemelen bu yıl yeniden yeni bir rekora ulaşacak.

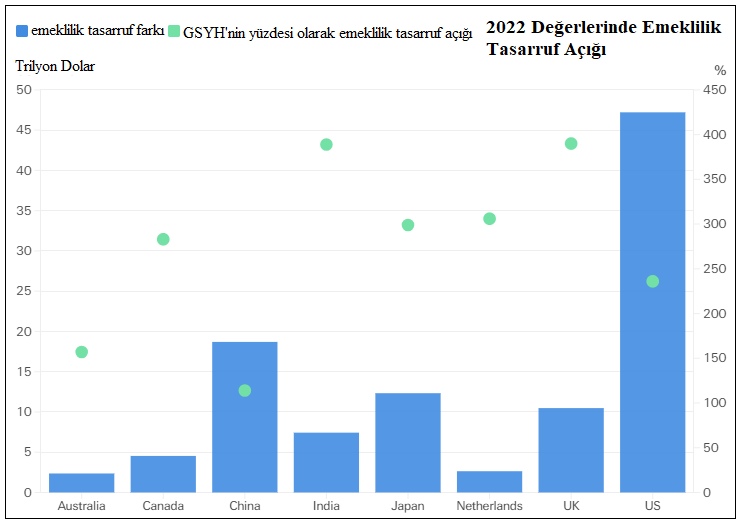

Talep artışı, mevcut emeklilik varlıkları ile nüfusun emeklilikleri güvenli bir şekilde finanse etmek için ihtiyaç duyduğu miktar arasındaki emeklilik tasarruf açığını daraltmak için gereken büyük özel tasarrufların harekete geçirilmesine yardımcı olacaktır. Gelişmiş ekonomilerden Çin ve Hindistan’da emeklilik tasarruf açığının 2022 değerleriyle 106 trilyon ABD doları olacağını tahmin ediyoruz.

2025’TE 1.5 TRİLYON DOLAR TASARRUF PRİMİ

2010-2019 arasındaki on yılın tamamında yalnızca 300 milyar ABD doları tutarında prim artışının ardından, hayat sigortacılarının 2025’ten sonraki 10 yılda 1,5 trilyon ABD doları tasarruf primi kazanacağını ve 2034 yılına kadar 4 trilyon ABD doları tasarruf primine ulaşacağını öngörüyoruz.

Artan faiz oranları, hayat sigortacıları için rekabetçi ve operasyonel ortamı, düşük büyüme ve düşük kârlılıktan, özellikle varlık yoğun işlerde daha yüksek büyüme ve daha yüksek getiri elde edilen bir iş ortamına dönüştürdü. Sonuç olarak, hayat sektörü, fazla sermayeyi hissedarlara iade etmekten, varlık ve biyometrik risklerdeki büyümeyi desteklemek için sürdürülebilir sermaye büyümesine ihtiyaç duyma moduna geçiyor.