Reasürörler hissedarlara etkileyici getiriler sağladı, ancak gelecek belirsiz. Reasürans piyasasının yıllık toplam hissedar getirileri (TSR), son 5 ve 10 yılda sırasıyla ortalama yüzde 10 ve yüzde 12,2 olurken, sigorta sektörünün tamamında bu oranlar yüzde 3,9 ve yüzde 9,4 oldu. Ancak 2023 şimdiye kadarki en değişken yıllardan biri oldu. İklim değişikliğinin etkileri artıyor. Bazı reasürörler riskten uzaklaşarak ve felakete maruz kalma risklerini azaltarak tepki veriyor, ancak çoğu geniş çapta riske maruz kalıyor. İkinci gruptaki şirketlerin üç temel soruyu yanıtlaması gerekiyor…

Reasürörler hissedarlara etkileyici getiriler sağladı, ancak belirsiz bir gelecek ufukta beliriyor. Bazı güçlü olumsuzluklara rağmen, reasürans son 5 ve 10 yılda hissedarlara en iyi getiriyi sağlayarak, sigorta sektörünün geri kalanından ve son zamanlarda diğer birçok sektörden daha iyi performans gösterdi. Reasürans yıllık toplam hissedar getirileri (TSR), son 5 ve 10 yılda sırasıyla ortalama yüzde 10 ve yüzde 12,2 olurken, sigorta sektörünün tamamında bu oranlar yüzde 3,9 ve yüzde 9,4 oldu.

Boston Consulting Group’un 2023 Sigorta Değeri Yaratanlar Raporu’nda reasürans piyasasına yönelik tespitler de yer aldı. Rapora göre, son 10 yılda uzun bir yumuşak piyasa döngüsünün yanı sıra 2017 ve 2018’deki ağır felaket kayıplarını da içerdiği göz önüne alındığında, reasüransın üstün performansı daha da etkileyici oldu. Raporda, “Şimdi soru şu: Reasürörler ivmelerini koruyabilir mi?” denildi. Rapordan çarpıcı başlıklar özetle şöyle.

NAKİT AKIŞLARI TÜKENDİ AMA İYİ HABER VAR

Sigortacılıkta 10 yıllık TSR performansına ilişkin analiz, en önemli iki faktörün; maddi defter değeri (TBV) büyümesi ve nakit akışı olduğunu gösteriyor. TBV büyümesi TSR’nin yaklaşık yüzde 60’ını, nakit akışı ise yüzde 30’unu oluşturuyor. Reasürörler TBV büyümesinde geride kalıyor. 1 Ocak 2013’ten 31 Aralık 2022’ye kadar reasürans TBV büyümesi yüzde 2,5 olurken, sektörün geri kalanı mülk ve kaza (P&C) için ortalama yüzde 5,5 olarak gerçekleşti. Ancak son dönemde yaşanan zorlu yıllar, özellikle de 2017’den 2022’ye kadar nakit akışı tükendi. İyi haber şu ki, önümüzdeki iki ila üç yıldaki piyasa eğilimleri, en cazip reasürans branşlarında yer alacak pazar erişimine, mevcut sermayeye ve ürün genişliğine sahip reasürörler için olumlu görünüyor.

ZORLU PAZAR 2025’E KADAR DEVAM EDECEK

Sektör, hem devredilen hasarlardaki artışın hem de reasürörlerin disiplinli kararlarının bir sonucu olarak, afet zararları açısından sürekli zorlu bir pazara girmiştir. Reasürans oranları, birincil sigorta şirketlerinin fiyatlamalarından daha hızlı arttı. Pek çok anlaşmanın bağlantı noktaları yükselerek reasürörlerin riskini azalttı. Çok sayıda reasürör de anlaşmalarını keskinleştirdi ve yeni istisnalar getirdi. Zorlu pazarın en az 2025 yılına kadar devam etmesi bekleniyor.

Ama aynı zamanda uyarı işaretleri de var. Kaza ve diğer bazı P&C reasürans hatlarının fiyatlandırılması enflasyonun gerisinde kalıyor. Her ne kadar yaşam ve sağlık branşları pandemi sonrası üç kötü yılın ardından yeniden diriliş yaşasa da ve çoğu reasürans şirketinin 2023’ün ilk yarısında olumlu hayat ve sağlık sonuçları bildirmesine rağmen, kârlılığa geri dönüş konusunda henüz net bir eğilim yok.

REASÜRÖRLERİN YANITLAMASI GEREKEN ÜÇ SORU

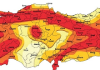

Bu yıl şimdiye kadarki en değişken yıllardan biri oldu. İklim değişikliğinin sonuçları yayılıyor. Yaşamlara, altyapıya, varlıklara ve işletmelere yönelik tehditlerin reasürörlerin bilançoları üzerinde genişleyen bir etkisi olacağına şüphe yok. Bazı reasürörler riskten uzaklaşarak ve felakete maruz kalma risklerini azaltarak tepki veriyor, ancak çoğu geniş çapta riske maruz kalıyor. İkinci gruptaki şirketlerin üç temel soruyu yanıtlaması gerekiyor:

- Birkaç yıl süren yumuşak piyasa koşullarının ardından sert bir piyasanın güçlendiği, tarihsel reasürans döngüselliğinin bir geçiş aşamasında mıyız?

- Gelecekteki volatilitenin daha yüksek seviyeler etrafında salınmasıyla birlikte, baz fiyatlarda daha fazla felaket riskini yansıtacak şekilde yukarıya doğru bir kayma görüyor muyuz?

- Fiyatlarda gerçek bir artış var mı? Yeni sert piyasa hamlesi daha yüksek getiri sağlayacak mı, yoksa iklim değişikliği karşısında fiyatlandırma hâlâ yetersiz mi ve performansın düşmesine neden olacak mı?

Birçok reasürans şirketinin üstün TSR sunmaya devam edebilme yeteneği bu yanıtlara bağlıdır.