TCMB’nin politika faizini düşürme stratejisinin öncelikle KOBİ’leri desteklemek amacıyla kredi büyümesinin teşvik edilmesi olabileceği de düşünülmektedir. Ancak, yüksek enflasyon beklentilerine rağmen faiz indirimlerine devam edilmesinin risk oluşturmamasına yönelik olarak, TCMB’nin yılın ikinci yarısından itibaren sıkı duruşunu sürdürmeyerek gevşeme politikalarını hızlandırması bekleniyor.

TCMB, 5 puanlık Politika Faiz indirimleri sonrası, yüksek Ocak ayı enflasyonunu takiben son Enflasyon Raporu’nda, 2025 yıl sonu enflasyon tahminini %24’e yükseltti. Diğer taraftan, ekonomistlerce Banka’nın yıl boyunca faiz indirimlerine devam ederek faiz oranını %45’ten %25’e çekebileceği öngörülüyor.

TCMB’nin politika faizini düşürme stratejisinin öncelikle KOBİ’leri desteklemek amacıyla kredi büyümesinin teşvik edilmesi olabileceği de düşünülmektedir. Ancak, yüksek enflasyon beklentilerine rağmen faiz indirimlerine devam edilmesinin risk oluşturmamasına yönelik olarak, TCMB’nin yılın ikinci yarısından itibaren sıkı duruşunu sürdürmeyerek gevşeme politikalarını hızlandırması bekleniyor.

Bu yazımızda, faiz indirimlerinin ve devamı ile ilgili beklentilerin kredi piyasaları üzerindeki etkilerinin nasıl gerçekleştiğini irdelemeye çalışacağım.

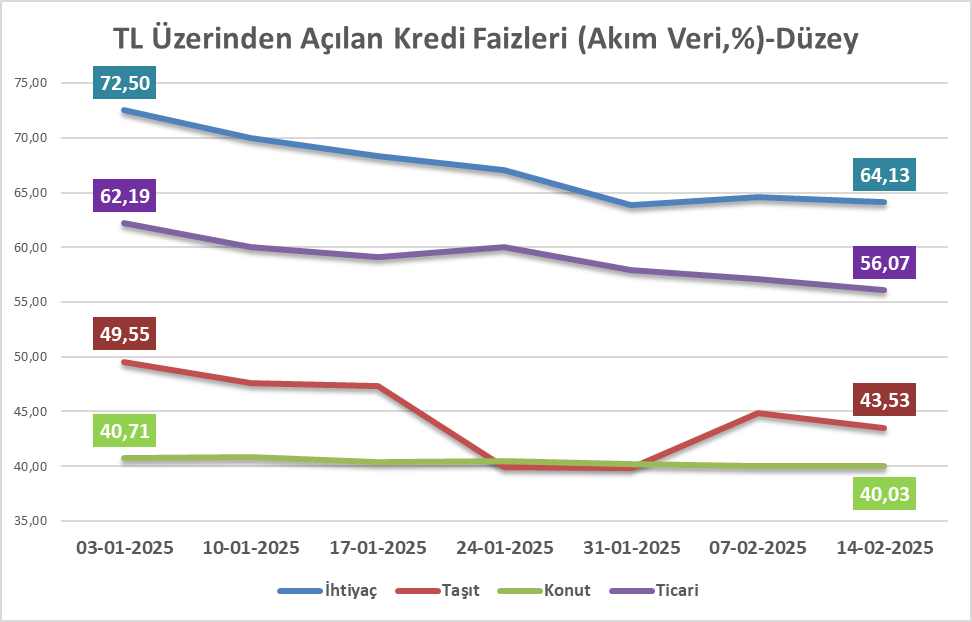

KREDİ FAİZLERİNİN SEYRİ

Tablo incelendiğinde; ihtiyaç kredilerinde 8 puan, ticari ve taşıt kredilerinde 6 puan, en düşük faiz oranının bulunduğu konut kredilerinde ise 0.68 puanlık düşüşler kaydedilerek, Politika Faizi düşüşlerinin yansıdığını görüyoruz.

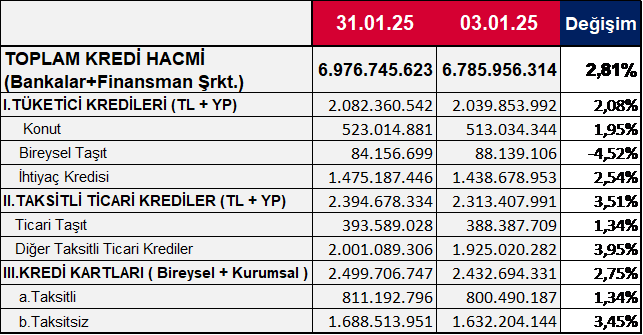

2025 OCAK AYI KREDİ HACMİ GELİŞMELERİ:

Tablo’dan görüleceği üzere; Toplam Kredi Hacmi Ocak ayında %2.81 oranında artarken, en yüksek büyümenin, %3.95 ile taşıt hariç Diğer Taksitli Ticari Kredilerde, tek küçülmenin ise eksi %4.52 ile Bireysel Taşıt Kredilerinde olduğu görülmektedir. Konut Kredileri ise %1.95 büyüme ile ortalama büyümenin altında kalmıştır.

Belirtilen rakamlar, Ocak ayında gerçekleşen yüksek enflasyon oranı (Tüfe %5.03) dikkate alındığında reel bir kredİ büyümesinin gerçekleşmediğini göstermektedir.

BİREYSEL TAŞIT KREDİLERİNDE ÇARPICI AYRIŞMA

2024 yılının tamamında, Bireysel Taşıt Kredilerinde -%17.9 oranında küçülme, Ticari Taşıt Kredilerinde %58.5 ve Taksitli Ticari Kredilerde ise %60.34’lük bir büyüme gerçekleşmişti. Bireysel Taşıt Kredilerindeki bu çarpıcı ayrışma, 2025 Ocak ayı gelişiminde de aylık -%4.52’lik aylık küçülme ile daha da bariz bir şekilde seyrini sürdürdü.

Otomotiv Sektöründeki satış gelişmeleri ne baktığımızda ise daha farklı bir tablo görülmektedir. Ocak ayında 0 km otomobil ve hafif ticari araç pazarı 2024 yılı Ocak ayına göre %13,9 azalarak 68.654 adet oldu. Buna karşılık, 2. el oto pazarında ise; 15 yaş ve 350.000 km’ye kadar araçlarda,695.929 adet aracın noterde devri gerçekleştirilerek, bir önceki yılın aynı ayına göre ise uzun yıllar içerisindeki istikrarlı trendini sürdürerek %9 oranında artış kaydetti.

S0NUÇ OLARAK;

Otomotiv sektörü satışlarında toplamda bariz bir gerileme olmadığı halde, Bireysel Taşıt kredilerinin, diğer kredilere göre yüksek bir ayrışma ile önemli ölçüdeki küçülerek, Taşıt Kredileri içindeki payının %17.6’lara kadar düşmesinde;

1) Bireysel alımlarda araç değerine göre çok yetersiz kalan BDDK kredi kullanım sınırlamalarını aşmaya yönelik olarak;

- “Senetli Satış Sistemi” olarak tabir edilen, finansal sistem dışı yapılara yönelmenin,

- Yüksek limitli ve harcama eğilimi yüksek kişilerin kredi kartlarını kullanmayı tercih edilmesinin,

2) TCMB’nin politika faizlerinde indirim sürecine girerek, yapmış olduğu 5 puanlık indirimden sonra yılsonuna kadar %25 seviyelerine kadar gelineceği öngörüsünün alım yapacak tüketicileri beklemeye yönlendirmesinin,

Etkili olduğu anlaşılmaktadır.

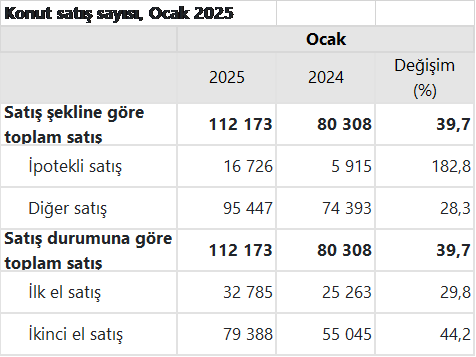

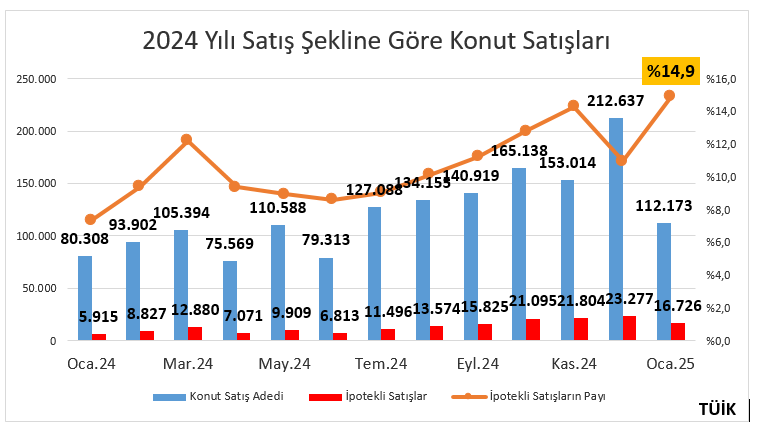

KONUT SEKTÖRÜ VE KONUT KREDİLERİ

- Ocak ayında toplam 112.173 adet konut satışı gerçekleşti. Gerçekleşen artışlar, geçen yılın Ocak ayına göre %39.7’lik bir artışı ifade ediyor.

- Bu satış adedi 2013 yılından beri, Ocak aylarındaki en yüksek 2. Satış adedi

- İpotekli satışların payı 2024 Ocak ayına göre %183 artarken toplam satışlar içindeki payı son 1,5 yılın zirvesi ile %14,9’a yükseldi. (Haziran 2023’te %16,1)

- İkinci El satışların %44.2 artış göstermesine karşılık, nispeten düşük kalan ile İlk el konut satışlarının payı %29,2’ye gerileyerek 2023 Ağustos’tan beri en düşük seviyeyi gördü.

Ocak ayında ipotekli satışlar, bir önceki aya göre %28 oranında gerilese de geçen yılın aynı dönemine göre %183 oranında artış kaydetti.

Sonuç olarak; konut satışlarının dip seviyelerden yükseliş trendine girdiği, konut reel fiyat endeksinin 2019 yılı seviyelerine gelmesinin ve ipotekli satış oranının yükselmesinin de bu artışları olumlu olarak teyit ettiği, ancak İlk El satışları payının %29.2 düzeylerini inmiş olmasının konut arzı ve hane halkı satın alma gücündeki yetersizlikleri dolayısıyla oluşan bir yönelimi de gösterdiği yorumunu yapmak mümkündür.

SIKI KREDİ POLİTİKALARINDA GEVŞEME İŞARETLERİ Mİ?

Kamu düzenleyici kurumlarınca yakın dönemde yayınlanan kararların dikkat çekici olduğunu görüyoruz. Bunları şu şekilde sıralayabiliriz.

TİCARET BAKANLIĞI

1) BDDK kararlarıyla uyumlu bir uygulama oluşturmak üzere;

- Cep telefonu satışlarında; yenilenmiş ürün ve sıfır ürünlerde, fiyat tutarlarına göre 3 ay taksit yapılabilmesi imkânı getirilmiştir.

- Taşıt satışlarında taksitlendirme aralıklarının nihai fatura değerleri; alt eşiği 400.000,00 Türk Lirası, üst eşiği ise 2.000.000,00 Türk Lirası olacak şekilde yükseltilmiştir.

2) Otomotiv sektöründe 6 ay – 6 bin km pazarlama ve satış kısıtlaması ile ilan kısıtlamasının uygulama süresi 1 Temmuz 2025’e kadar uzatılmıştır.

BDDK

1)Tüketici Kredisi Vade Sınırları, 125-250.000 TL arasına yükseltilerek, 12 ve 36 aya kadar yeniden düzenlendi.

2) YP Pozisyonuna göre Tüzel Kişilere TL kredi kullandırımına yönelik kısıtlamalar kaldırıldı. Bu şekilde Tüzel Kişi müşterilerden form ve belgelerin alınma zorunluluğu da kaldırılmış oldu.

3) Bankalar için büyüme sınırları yeniden düzenlenerek;

- Yabancı para ticari krediler için büyüme sınırı yüzde 1,

- Türk lirası ticari kredilerde KOBİ kredileri için yüzde 2,5,

- Diğer ticari krediler için yüzde 1,5

Olacak şekilde farklılaştırıldı.

- KOBİ’lere, KOSGEB desteğiyle veya uluslararası kalkınma finansmanı kuruluşlarından sağlanan kaynaklarla sürdürülebilirlik kapsamında kullandırılan Türk lirası kredilerin büyüme sınırından muaf tutuldu.

Tüm bu kararların mutlak bir kredi genişlemesi yaratacağı anlamına gelmemekle birlikte, bu yönde atılacak adımlar için dikkat çeken işaretler olduğunu düşünüyorum.